RITORNO ALLA LIRA: LA BILANCIA COMMERCIALE ITALIANA E I VANTAGGI DELLA SVALUTAZIONE

Mentre continua imperterrita e sempre uguale a se

stessa la tele novela strappalacrime dell’eurozona,

animata soprattutto dalla fuga “tecnicamente

possibile” della Grecia e dalle successive smentite

ipocrite e false condite da romanzesche necessità di

rimanere tutti insieme appassionatamente perché

“uniti siamo più forti”, qualcosa si muove

nell’economia reale che dovrebbe farci riflettere sui

motivi per cui oggi come oggi l’uscita dall’euro

dell'Italia e il ritorno alla nostra moneta nazionale, la

Lira, sarebbe per il nostro paese la scelta

economicamente più conveniente. Anticipiamo

subito che quella che segue è una trattazione

tecnica, fredda, asettica dove vengono sfrondati

tutti quegli elementi irrazionali e inconsci basati

sulle paure per il futuro (quelle che ci hanno

inculcato), l’incertezza e la precarietà che tanta

importanza poi hanno sulla gestione pratica

dell’economia. Per intenderci, eliminate le visioni catastrofiste che non hanno alcun

fondamento scientifico, che dipingono l’Italia della lira travolta da uragani di svalutazione e

tempeste di inflazione, e le discussioni da bar del tipo “io con l’euro in tasca mi sento più

sicuro” o “con la nostra liretta non possiamo combattere contro i cinesi”, cerchiamo di capire

insieme i motivi per cui un politico italiano onesto intellettualmente (ma anche penalmente)

e che abbia a cuore la sorte del suo paese dovrebbe recarsi oggi stesso (ma poteva farlo

anche ieri) a Bruxelles a dire: “OK, è stato bello. Ci avete provato a distruggere il popolo e

l’economia italiana e ci abbiamo provato a darvi una mano a distruggerli, ma questi italiani

sono cocciuti e resistono. Quindi noi ci ritiriamo dalla guerra dei trent’anni (e più, visto che è

iniziata nel lontano 1979, con l’ingresso dell’Italia nello SME) e ritorniamo a fare politica

economica attiva (e non passiva: il classico pigiamento dei bottoni in parlamento perché “ce

lo chiede Europa!”) nel nostro Bel Paese. Buona fortuna a tutti e amici come prima”.

inculcato), l’incertezza e la precarietà che tanta

importanza poi hanno sulla gestione pratica

dell’economia. Per intenderci, eliminate le visioni catastrofiste che non hanno alcun

fondamento scientifico, che dipingono l’Italia della lira travolta da uragani di svalutazione e

tempeste di inflazione, e le discussioni da bar del tipo “io con l’euro in tasca mi sento più

sicuro” o “con la nostra liretta non possiamo combattere contro i cinesi”, cerchiamo di capire

insieme i motivi per cui un politico italiano onesto intellettualmente (ma anche penalmente)

e che abbia a cuore la sorte del suo paese dovrebbe recarsi oggi stesso (ma poteva farlo

anche ieri) a Bruxelles a dire: “OK, è stato bello. Ci avete provato a distruggere il popolo e

l’economia italiana e ci abbiamo provato a darvi una mano a distruggerli, ma questi italiani

sono cocciuti e resistono. Quindi noi ci ritiriamo dalla guerra dei trent’anni (e più, visto che è

iniziata nel lontano 1979, con l’ingresso dell’Italia nello SME) e ritorniamo a fare politica

economica attiva (e non passiva: il classico pigiamento dei bottoni in parlamento perché “ce

lo chiede Europa!”) nel nostro Bel Paese. Buona fortuna a tutti e amici come prima”.

Questa considerazione iniziale prende spunto principalmente dall’andamento di una

variabile economica che è fondamentale per il benessere e la sostenibilità a medio e lungo

termine di un sistema paese: la bilancia commerciale. Che cos’è la bilancia commerciale?

La bilancia commerciale è un elemento della contabilità nazionale che misura e registra il

flusso di importazioni ed esportazioni di beni e servizi di un certo paese da e verso

l’estero. Quando il saldo della bilancia commerciale è positivo significa che il paese sta

esportando beni e servizi più di quanto ne importa e che nel paese stanno entrando più capitali

di quanti ne escono (con i quali poi si possono pagare successive importazioni, rimborsare i

debiti contratti in passato con l’estero, acquistare titoli o fornire prestiti ai residenti stranieri).

La bilancia commerciale però è solo una parte del flusso finanziario totale che attraversa in

entrata e in uscita il paese, perché bisogna mettere in conto anche le rendite da capitale (gli

interessi sugli investimenti finanziari incrociati fra il paese in questione e il resto del mondo)

e i redditi da lavoro(i profitti delle partecipazioni in società per azioni nazionali o delle

aziende straniere portati all’estero e le rimesse che gli emigranti inviano nei loro paesi d’origine).

variabile economica che è fondamentale per il benessere e la sostenibilità a medio e lungo

termine di un sistema paese: la bilancia commerciale. Che cos’è la bilancia commerciale?

La bilancia commerciale è un elemento della contabilità nazionale che misura e registra il

flusso di importazioni ed esportazioni di beni e servizi di un certo paese da e verso

l’estero. Quando il saldo della bilancia commerciale è positivo significa che il paese sta

esportando beni e servizi più di quanto ne importa e che nel paese stanno entrando più capitali

di quanti ne escono (con i quali poi si possono pagare successive importazioni, rimborsare i

debiti contratti in passato con l’estero, acquistare titoli o fornire prestiti ai residenti stranieri).

La bilancia commerciale però è solo una parte del flusso finanziario totale che attraversa in

entrata e in uscita il paese, perché bisogna mettere in conto anche le rendite da capitale (gli

interessi sugli investimenti finanziari incrociati fra il paese in questione e il resto del mondo)

e i redditi da lavoro(i profitti delle partecipazioni in società per azioni nazionali o delle

aziende straniere portati all’estero e le rimesse che gli emigranti inviano nei loro paesi d’origine).

La bilancia commerciale più la rendicontazione in entrata e in uscita degli interessi da

capitale e i redditi da lavoro formano il saldo delle partite correnti (current account per gli

esterofili) che è una delle due parti principali della bilancia dei pagamenti con l’estero di un

paese, da cui dipende quasi interamente il tasso di cambio della moneta nazionale quando

inserita in un sistema di cambi flessibili. L’altra parte si chiama conto finanziario (financial

account), che registra le modalità o i corrispettivi con cui vengono finanziati i flussi di merci,

servizi e capitali scambiati con l’estero: moneta contante, investimenti diretti e di portafoglio,

acquisto di titoli, prestiti o debiti bancari, attività in valuta estera della banca centrale.

capitale e i redditi da lavoro formano il saldo delle partite correnti (current account per gli

esterofili) che è una delle due parti principali della bilancia dei pagamenti con l’estero di un

paese, da cui dipende quasi interamente il tasso di cambio della moneta nazionale quando

inserita in un sistema di cambi flessibili. L’altra parte si chiama conto finanziario (financial

account), che registra le modalità o i corrispettivi con cui vengono finanziati i flussi di merci,

servizi e capitali scambiati con l’estero: moneta contante, investimenti diretti e di portafoglio,

acquisto di titoli, prestiti o debiti bancari, attività in valuta estera della banca centrale.

Per completezza diciamo pure che in mezzo a questi due prospetti, c’è un’altra partita,

il conto capitale (capital account), in genere trascurabile dal punto vista contabile ma non

da quello strategico e geopolitico, che registra i trasferimenti unilaterali in conto capitale

non compresi nei due schemi precedenti e privi di un immediato collegamento con

l’attività produttiva del paese: donazioni, successioni, compravendite di terreni e risorse del

sottosuolo, risarcimenti e finanziamenti a fondo perduto, brevetti, concessioni di licenze.

Per chi ha una certa dimestichezza con la contabilità aziendale, possiamo dire che

considerando un intero sistema paese (somma del settore pubblico e del settore privato) alla

stregua di un’azienda, il saldo delle partite correnti corrisponde al conto economico da cui si

forma l’utile o la perdita di esercizio (vendite, costi delle materie prime e dei semilavorati, scorte

di magazzino, stipendi, ammortamenti, plusvalenze e minusvalenze finanziarie, imposte),

mentre il conto finanziario e il conto capitale rappresentano insieme la parte di bilancio

chiamata stato patrimoniale in cui vengono conteggiati tutti gli impieghi e le fonti con cui

abbiamo finanziato la nostra attività (depositi monetari, prestiti, debiti, investimenti mobiliari

e immobiliari, licenze, brevetti, avviamento, capitale proprio versato dagli azionisti, riserve).

Alla fine, siccome anche nella stesura della bilancia dei pagamenti viene utilizzato il metodo

della partita doppia, il saldo aggregato del conto corrente, capitale e finanziario deve essere uguale a zero e l’unica variabile esterna che riesce a riequilibrare le due principali partite, equivalente all’utile o alla

perdita di esercizio, è l’accumulo o l’utilizzo di riserve di valuta estera con cui la

banca centrale riesce a compensare eventuali sbilanciamenti con il resto del mondo.

il conto capitale (capital account), in genere trascurabile dal punto vista contabile ma non

da quello strategico e geopolitico, che registra i trasferimenti unilaterali in conto capitale

non compresi nei due schemi precedenti e privi di un immediato collegamento con

l’attività produttiva del paese: donazioni, successioni, compravendite di terreni e risorse del

sottosuolo, risarcimenti e finanziamenti a fondo perduto, brevetti, concessioni di licenze.

Per chi ha una certa dimestichezza con la contabilità aziendale, possiamo dire che

considerando un intero sistema paese (somma del settore pubblico e del settore privato) alla

stregua di un’azienda, il saldo delle partite correnti corrisponde al conto economico da cui si

forma l’utile o la perdita di esercizio (vendite, costi delle materie prime e dei semilavorati, scorte

di magazzino, stipendi, ammortamenti, plusvalenze e minusvalenze finanziarie, imposte),

mentre il conto finanziario e il conto capitale rappresentano insieme la parte di bilancio

chiamata stato patrimoniale in cui vengono conteggiati tutti gli impieghi e le fonti con cui

abbiamo finanziato la nostra attività (depositi monetari, prestiti, debiti, investimenti mobiliari

e immobiliari, licenze, brevetti, avviamento, capitale proprio versato dagli azionisti, riserve).

Alla fine, siccome anche nella stesura della bilancia dei pagamenti viene utilizzato il metodo

della partita doppia, il saldo aggregato del conto corrente, capitale e finanziario deve essere uguale a zero e l’unica variabile esterna che riesce a riequilibrare le due principali partite, equivalente all’utile o alla

perdita di esercizio, è l’accumulo o l’utilizzo di riserve di valuta estera con cui la

banca centrale riesce a compensare eventuali sbilanciamenti con il resto del mondo.

In pratica se in un certo periodo di tempo, dopo che sono avvenuti tutti i trasferimenti commerciali

e finanziari fra il paese e il resto del mondo, i capitali che affluiscono nel paese sono superiori

a quelli che defluiscono, la banca centrale accumulerà per forza di cose una certa quantità di

riserve di valuta estera (con un conseguente aumento della domanda e un apprezzamento

della moneta nazionale). Viceversa, se escono più capitali di quanti ne entrano, la banca

centrale sarà costretta a bruciare parte delle sue riserve di valuta straniera con tutte le

conseguenze che ciò comporta in termini di una maggiore offerta e deprezzamento della

valuta nazionale. Con un’unica differenza sostanziale: se questo afflusso di capitali

dall’estero serve per comprare beni o servizi nazionali noi avremo un accreditamento

con l’estero (dato che possiamo successivamente utilizzare questi capitali per comprare

prodotti di importazione, titoli esteri, azioni o intere aziende straniere), se invece i capitali

stranieri vengono utilizzati dai non residenti per effettuare prestiti, acquistare titoli, azioni o

intere aziende nazionali, avremo ovviamente un indebitamento con l’estero perché in un

prossimo futuro dovremo corrispondere agli investitori stranieri il rimborso del capitale, gli

interessi sui titoli, i dividendi sugli investimenti diretti o di portafoglio nelle nostre aziende

nazionali. Ecco per quale motivo bisogna sempre distinguere in che modo affluiscono i capitali

in un determinato paese, perché se il primo metodo basato principalmente sull’attività

produttiva pone il paese in una posizione di vantaggio rispetto all’estero, il secondo invece alla

lunga potrebbe rendere insostenibile il tasso di indebitamento e il debito estero accumulato

dal nostro paese, che come sappiamo è la prima causa di fallimento di un intero sistema

economico nazionale (formato, ripetiamo, dal settore pubblico e dal settore privato, e non

dal solo settore pubblico come vogliono farci credere i tecnocrati europeisti e i menestrelli

assoldati dal regime che puntano continuamente il dito contro il male assoluto del debito

pubblico, dimenticando del tutto le maggiori afflizioni provocate da un eccesso di debito privato).

e finanziari fra il paese e il resto del mondo, i capitali che affluiscono nel paese sono superiori

a quelli che defluiscono, la banca centrale accumulerà per forza di cose una certa quantità di

riserve di valuta estera (con un conseguente aumento della domanda e un apprezzamento

della moneta nazionale). Viceversa, se escono più capitali di quanti ne entrano, la banca

centrale sarà costretta a bruciare parte delle sue riserve di valuta straniera con tutte le

conseguenze che ciò comporta in termini di una maggiore offerta e deprezzamento della

valuta nazionale. Con un’unica differenza sostanziale: se questo afflusso di capitali

dall’estero serve per comprare beni o servizi nazionali noi avremo un accreditamento

con l’estero (dato che possiamo successivamente utilizzare questi capitali per comprare

prodotti di importazione, titoli esteri, azioni o intere aziende straniere), se invece i capitali

stranieri vengono utilizzati dai non residenti per effettuare prestiti, acquistare titoli, azioni o

intere aziende nazionali, avremo ovviamente un indebitamento con l’estero perché in un

prossimo futuro dovremo corrispondere agli investitori stranieri il rimborso del capitale, gli

interessi sui titoli, i dividendi sugli investimenti diretti o di portafoglio nelle nostre aziende

nazionali. Ecco per quale motivo bisogna sempre distinguere in che modo affluiscono i capitali

in un determinato paese, perché se il primo metodo basato principalmente sull’attività

produttiva pone il paese in una posizione di vantaggio rispetto all’estero, il secondo invece alla

lunga potrebbe rendere insostenibile il tasso di indebitamento e il debito estero accumulato

dal nostro paese, che come sappiamo è la prima causa di fallimento di un intero sistema

economico nazionale (formato, ripetiamo, dal settore pubblico e dal settore privato, e non

dal solo settore pubblico come vogliono farci credere i tecnocrati europeisti e i menestrelli

assoldati dal regime che puntano continuamente il dito contro il male assoluto del debito

pubblico, dimenticando del tutto le maggiori afflizioni provocate da un eccesso di debito privato).

Periodicamente il saldo delle partite correnti ci informa in che modo stanno affluendo o

defluendo i capitali dall’estero: se è positivo, significa che le esportazioni sono maggiori

delle importazioni e questi nuovi capitali in ingresso stanno creando ricchezza finanziaria

netta nel paese e un maggiore accreditamento nei confronti del resto del mondo, se

invece è negativo, le esportazioni sono inferiori alle importazioni e i capitali stanno fuggendo

dal paese creando le premesse di un maggiore impoverimento netto (nel caso la banca

centrale sia costretta a bruciare parte delle riserve di valuta estera) o indebitamento del paese

(nel caso questi capitali in fuga vengano poi utilizzati dagli investitori stranieri per

effettuare prestiti ai residenti, acquistare titoli, comprare azioni o acquisire il controllo di

maggioranza di intere aziende nazionali). Quindi le informazioni fornite dal saldo delle partite

correnti sono fondamentali per conoscere lo stato di salute di un paese e non appena vi

imbattete in uno di quegli strani personaggi che circolano a piede libero in Italia rivolto

verso la Mecca in attesa dell’arrivo messianico dei capitali dall’estero, sappiate che avete

di fronte o un ignorante (nel senso che ignora il funzionamento della bilancia dei

pagamenti) o un farabutto (che conosce benissimo come funziona la bilancia dei pagamenti e

consapevolmente vuole svendere o mettere in condizioni di disagio internazionale il nostro

paese per un proprio tornaconto personale).

defluendo i capitali dall’estero: se è positivo, significa che le esportazioni sono maggiori

delle importazioni e questi nuovi capitali in ingresso stanno creando ricchezza finanziaria

netta nel paese e un maggiore accreditamento nei confronti del resto del mondo, se

invece è negativo, le esportazioni sono inferiori alle importazioni e i capitali stanno fuggendo

dal paese creando le premesse di un maggiore impoverimento netto (nel caso la banca

centrale sia costretta a bruciare parte delle riserve di valuta estera) o indebitamento del paese

(nel caso questi capitali in fuga vengano poi utilizzati dagli investitori stranieri per

effettuare prestiti ai residenti, acquistare titoli, comprare azioni o acquisire il controllo di

maggioranza di intere aziende nazionali). Quindi le informazioni fornite dal saldo delle partite

correnti sono fondamentali per conoscere lo stato di salute di un paese e non appena vi

imbattete in uno di quegli strani personaggi che circolano a piede libero in Italia rivolto

verso la Mecca in attesa dell’arrivo messianico dei capitali dall’estero, sappiate che avete

di fronte o un ignorante (nel senso che ignora il funzionamento della bilancia dei

pagamenti) o un farabutto (che conosce benissimo come funziona la bilancia dei pagamenti e

consapevolmente vuole svendere o mettere in condizioni di disagio internazionale il nostro

paese per un proprio tornaconto personale).

Per carità, una certa dose di investimenti esteri è fisiologica e positiva per il paese perché

consente di mettere in moto attività e distribuire redditi altrimenti impossibili da finanziare

con i soli capitali interni (soprattutto quando si tratta di nazioni arretrate, ricche di risorse umane

e naturali non sfruttate, dotate di una moneta poco apprezzata all’estero: non è il caso

dell’Italia dunque, che ha un tessuto produttivo abbastanza sviluppato e avviato, una

discreta solidità finanziaria e patrimoniale, know-how, professionalità, competenze sufficienti per

potere farcela da sola, almeno per il momento), ma far dipendere tutta l’economia di un

paese dagli investimenti stranieri e dai cosiddetti “mercati” (vedi la tiritera meccanica e

demagogica del fantoccio mercenario Monti e della sua cricca di briganti capeggiata da

Bersani, Berlusconi, Casini, e dai sindacalisti da salotto televisivo e ansiosi di entrare in

parlamento alla Camusso, Bonanni, Angeletti, Landini) significa mettere un cappio al collo al

paese e stringerlo di più ogni anno che passa, fino al definitivo soffocamento per eccesso di

debito estero(soprattutto nelle condizioni miserevoli in cui si trova adesso l’Italia, costretta ad

operare con un moneta straniera come l’euro, alla stregua dell’Ecuador o dei paesi del

Terzo Mondo).

consente di mettere in moto attività e distribuire redditi altrimenti impossibili da finanziare

con i soli capitali interni (soprattutto quando si tratta di nazioni arretrate, ricche di risorse umane

e naturali non sfruttate, dotate di una moneta poco apprezzata all’estero: non è il caso

dell’Italia dunque, che ha un tessuto produttivo abbastanza sviluppato e avviato, una

discreta solidità finanziaria e patrimoniale, know-how, professionalità, competenze sufficienti per

potere farcela da sola, almeno per il momento), ma far dipendere tutta l’economia di un

paese dagli investimenti stranieri e dai cosiddetti “mercati” (vedi la tiritera meccanica e

demagogica del fantoccio mercenario Monti e della sua cricca di briganti capeggiata da

Bersani, Berlusconi, Casini, e dai sindacalisti da salotto televisivo e ansiosi di entrare in

parlamento alla Camusso, Bonanni, Angeletti, Landini) significa mettere un cappio al collo al

paese e stringerlo di più ogni anno che passa, fino al definitivo soffocamento per eccesso di

debito estero(soprattutto nelle condizioni miserevoli in cui si trova adesso l’Italia, costretta ad

operare con un moneta straniera come l’euro, alla stregua dell’Ecuador o dei paesi del

Terzo Mondo).

Come accade con tutte le grandezze e le variabili più importanti studiate in

macroeconomia (PIL, inflazione, disoccupazione, debito pubblico e privato, contabilità

nazionale) ogni eccesso o difetto in uno o nell’altro verso porta sempre a uno squilibrio e ogni

squilibrio deve essere poi riparato con operazioni straordinarie e non convenzionali,

prima che si trasformi da temporaneo a permanente. E la bilancia dei pagamenti,

l’indebitamento estero, il debito o credito estero cumulato che è la somma algebrica dei vari

deficit o surplus di partite correnti che si succedono anno per anno (anche chiamato

“Posizione degli Investimenti Internazionali Netti”, in inglese NIIP, “Net International

Investment Position”) non fanno sicuramente eccezione a questa regola di buon governo

dell’economia (ma anche norma di condotta della vita in generale, visto che comunemente

si dice che “il troppo stroppia”).

macroeconomia (PIL, inflazione, disoccupazione, debito pubblico e privato, contabilità

nazionale) ogni eccesso o difetto in uno o nell’altro verso porta sempre a uno squilibrio e ogni

squilibrio deve essere poi riparato con operazioni straordinarie e non convenzionali,

prima che si trasformi da temporaneo a permanente. E la bilancia dei pagamenti,

l’indebitamento estero, il debito o credito estero cumulato che è la somma algebrica dei vari

deficit o surplus di partite correnti che si succedono anno per anno (anche chiamato

“Posizione degli Investimenti Internazionali Netti”, in inglese NIIP, “Net International

Investment Position”) non fanno sicuramente eccezione a questa regola di buon governo

dell’economia (ma anche norma di condotta della vita in generale, visto che comunemente

si dice che “il troppo stroppia”).

Ma dopo avere fatto questa doverosa premessa sull’importanza cruciale in economia della

bilancia dei pagamenti, veniamo al punto della nostra discussione: mentre in Italia

imperversano la crisi, il calo dei consumi, il crollo della fiducia, la disoccupazione, è

accaduto un miracolo che dimostra una volta di più come il nostro paese non sia ancora a

livello di Terzo Mondo, malgrado tutti i tentativi esogeni ed endogeni di farlo diventare tale

che si sono succeduti da trenta anni a questa parte. E con una gestione più sostenibile e

razionale dei processi economici e finanziari, basata innanzitutto sul rifiuto dell’euro e sul

recupero della sovranità monetaria nazionale, l’Italia non solo potrebbe affrontare questa

crisi in modo molto più efficace e indolore, ma risolverla in molto meno tempo rispetto a quello

previsto dai catastrofisti a comando e a libro paga delle banche (che ripetono anatemi

apocalittici, del tipo “con il ritorno alla lira l’Italia verrebbe tagliata fuori dai commerci i

nternazionali per circa 10, 20, 50 anni, per tutta l’eternità!”, senza mai portare una sola

prova o uno straccio di ragionamento scientifico sul quale basare queste previsioni insensate).

bilancia dei pagamenti, veniamo al punto della nostra discussione: mentre in Italia

imperversano la crisi, il calo dei consumi, il crollo della fiducia, la disoccupazione, è

accaduto un miracolo che dimostra una volta di più come il nostro paese non sia ancora a

livello di Terzo Mondo, malgrado tutti i tentativi esogeni ed endogeni di farlo diventare tale

che si sono succeduti da trenta anni a questa parte. E con una gestione più sostenibile e

razionale dei processi economici e finanziari, basata innanzitutto sul rifiuto dell’euro e sul

recupero della sovranità monetaria nazionale, l’Italia non solo potrebbe affrontare questa

crisi in modo molto più efficace e indolore, ma risolverla in molto meno tempo rispetto a quello

previsto dai catastrofisti a comando e a libro paga delle banche (che ripetono anatemi

apocalittici, del tipo “con il ritorno alla lira l’Italia verrebbe tagliata fuori dai commerci i

nternazionali per circa 10, 20, 50 anni, per tutta l’eternità!”, senza mai portare una sola

prova o uno straccio di ragionamento scientifico sul quale basare queste previsioni insensate).

Nel mese di giugno 2012, ISTAT ha infatti certificato un saldo positivo della bilancia

commerciale italiana con l’estero, confermando un surplus di +2,517 miliardi di euro (di cui

€997 milioni provenienti dai paesi intra-eurozona e €1,520 miliardi dal resto del mondo)

rispetto al deficit di -1,704 miliardi registrato nello stesso mese del 2011. Un balzo spaventoso,

impressionante, un vero miracolo (soprattutto se parametrato con le condizioni proibitive in cui si

trovano a lavorare oggi le aziende italiane: crisi, tasse, burocrazia, costo del lavoro) che

però il governo Monti si è guardato bene dal diffondere come successo propagandistico

perché sa bene che non c’entra nulla con le sue riforme depressive ed è in un certo senso

contrario a quello che è il suo vero obiettivo: rendere l’Italia un paese di consumatori e

salariati e non di produttori, maggiormente dipendente dalle importazioni dall’estero, in

modo da vincolare l’intero paese a rimanere ingabbiato più a lungo possibile nel sistema

fascista di tortura finanziaria e espropriazione massiccia di ricchezza della moneta unica.

commerciale italiana con l’estero, confermando un surplus di +2,517 miliardi di euro (di cui

€997 milioni provenienti dai paesi intra-eurozona e €1,520 miliardi dal resto del mondo)

rispetto al deficit di -1,704 miliardi registrato nello stesso mese del 2011. Un balzo spaventoso,

impressionante, un vero miracolo (soprattutto se parametrato con le condizioni proibitive in cui si

trovano a lavorare oggi le aziende italiane: crisi, tasse, burocrazia, costo del lavoro) che

però il governo Monti si è guardato bene dal diffondere come successo propagandistico

perché sa bene che non c’entra nulla con le sue riforme depressive ed è in un certo senso

contrario a quello che è il suo vero obiettivo: rendere l’Italia un paese di consumatori e

salariati e non di produttori, maggiormente dipendente dalle importazioni dall’estero, in

modo da vincolare l’intero paese a rimanere ingabbiato più a lungo possibile nel sistema

fascista di tortura finanziaria e espropriazione massiccia di ricchezza della moneta unica.

Analizzando il modo in cui si è formato questo surplus della bilancia commerciale, possiamo

sicuramente confermare che una parte del successo può essere imputato alla crisi economica

e al calo dei consumi, visto che le importazioni sono diminuite di un bel -7,1% in un

anno, ma l’altra parte, le esportazioni che sono cresciute del +5,5%, sono senz’altro frutto della

capacità delle imprese italiane, soprattutto nel settore manifatturiero e dei beni strumentali, di

penetrare sia nei mercati bloccati e congelati dell’eurozona, che in quelli più dinamici dei

paesi extra-eurozona ed emergenti. Ma cosa è accaduto di così eclatante e straordinario da

spingere le aziende più tartassate e vessate del mondo a rialzare la testa? Ragioniamo.

A livello mondiale, il quadro economico generale è rimasto pressoché invariato rispetto

all’anno scorso: i paesi emergenti dei BRICS (Brasile, Russia, India, Cina, Sudafrica) a parte

qualche lieve flessione crescono più o meno agli stessi ritmi, Stati Uniti e Giappone sono

invece praticamente fermi sulla soglia di una nuova recessione. In Europa Italia, Grecia,

Spagna sono in recessione tecnica, la Francia è in stagnazione e la Germania cresce ad un

regime molto più basso dell’anno scorso. Quindi? Chi o cosa ha potuto trainare la ripresa

delle esportazioni italiane? La risposta è molto semplice ed è ciò che i tecnocrati europeisti

non avrebbero mai voluto sentire ronzare intorno alle loro orecchie, perché contraria a tutto

ciò che loro avevano pianificato e previsto con l’introduzione di una moneta unica in Europa:

la svalutazione dell’euro.

sicuramente confermare che una parte del successo può essere imputato alla crisi economica

e al calo dei consumi, visto che le importazioni sono diminuite di un bel -7,1% in un

anno, ma l’altra parte, le esportazioni che sono cresciute del +5,5%, sono senz’altro frutto della

capacità delle imprese italiane, soprattutto nel settore manifatturiero e dei beni strumentali, di

penetrare sia nei mercati bloccati e congelati dell’eurozona, che in quelli più dinamici dei

paesi extra-eurozona ed emergenti. Ma cosa è accaduto di così eclatante e straordinario da

spingere le aziende più tartassate e vessate del mondo a rialzare la testa? Ragioniamo.

A livello mondiale, il quadro economico generale è rimasto pressoché invariato rispetto

all’anno scorso: i paesi emergenti dei BRICS (Brasile, Russia, India, Cina, Sudafrica) a parte

qualche lieve flessione crescono più o meno agli stessi ritmi, Stati Uniti e Giappone sono

invece praticamente fermi sulla soglia di una nuova recessione. In Europa Italia, Grecia,

Spagna sono in recessione tecnica, la Francia è in stagnazione e la Germania cresce ad un

regime molto più basso dell’anno scorso. Quindi? Chi o cosa ha potuto trainare la ripresa

delle esportazioni italiane? La risposta è molto semplice ed è ciò che i tecnocrati europeisti

non avrebbero mai voluto sentire ronzare intorno alle loro orecchie, perché contraria a tutto

ciò che loro avevano pianificato e previsto con l’introduzione di una moneta unica in Europa:

la svalutazione dell’euro.

Se guardiamo infatti non al mese singolo di giugno, ma all’andamento del saldo della

bilancia commerciale che si è registrato durante tutto l’anno, a partire dal mese di giugno 2011,

scopriremo che il dato straordinario di giugno 2012 non è il frutto di un successo

estemporaneo e passeggero ma l’effetto di una precisa tendenza che si è manifestata

costantemente mese dopo mese. Se ci rifacciamo al primo grafico (vedi sotto) con i dati

rielaborati questa volta da EUROSTAT, ci accorgiamo che il deficit della bilancia commerciale

italiana con i paesi intra-eurozona si è ridotto mese dopo mese con una certa

pendenza, la qual cosa non è evidentemente ascrivibile alla svalutazione dell’euro, dato che

questi paesi utilizzano la stessa moneta. Una tendenza positiva che è molto più accentuata

nei paesi della periferia e quindi è più marcatamente collegata ad un calo delle importazioni

dovuto alla crisi piuttosto che ad un aumento delle esportazioni che comunque c’è stato.

bilancia commerciale che si è registrato durante tutto l’anno, a partire dal mese di giugno 2011,

scopriremo che il dato straordinario di giugno 2012 non è il frutto di un successo

estemporaneo e passeggero ma l’effetto di una precisa tendenza che si è manifestata

costantemente mese dopo mese. Se ci rifacciamo al primo grafico (vedi sotto) con i dati

rielaborati questa volta da EUROSTAT, ci accorgiamo che il deficit della bilancia commerciale

italiana con i paesi intra-eurozona si è ridotto mese dopo mese con una certa

pendenza, la qual cosa non è evidentemente ascrivibile alla svalutazione dell’euro, dato che

questi paesi utilizzano la stessa moneta. Una tendenza positiva che è molto più accentuata

nei paesi della periferia e quindi è più marcatamente collegata ad un calo delle importazioni

dovuto alla crisi piuttosto che ad un aumento delle esportazioni che comunque c’è stato.

Ma se esaminiamo adesso il secondo grafico (vedi sotto) con l’andamento dei saldi netti

della bilancia commerciale con i paesi extra-eurozona, vediamo che ad eccezione dell’Olanda,

il miglioramento nella bilancia commerciale con l'estero è condiviso da tutti i maggiori paesi

dell’area euro, sia del centro (Francia, Germania) che della periferia (Italia, Spagna, Grecia,

Portogallo, Irlanda), con una pendenza molto più ripida in questi ultimi rispetto ai primi, a

conferma del fatto che le dinamiche del tasso di cambio flessibile sono più decisive e

determinanti nei paesi meno organizzati in senso mercantilista sul modello della Germania,

che con la sua politica di deflazione dei prezzi e dei salari e il contenimento della

domanda interna ha sicuramente meno bisogno della svalutazione per accumulare surplus

commerciali positivi e mantenere un’adeguata stabilità sociale entro i confini.

della bilancia commerciale con i paesi extra-eurozona, vediamo che ad eccezione dell’Olanda,

il miglioramento nella bilancia commerciale con l'estero è condiviso da tutti i maggiori paesi

dell’area euro, sia del centro (Francia, Germania) che della periferia (Italia, Spagna, Grecia,

Portogallo, Irlanda), con una pendenza molto più ripida in questi ultimi rispetto ai primi, a

conferma del fatto che le dinamiche del tasso di cambio flessibile sono più decisive e

determinanti nei paesi meno organizzati in senso mercantilista sul modello della Germania,

che con la sua politica di deflazione dei prezzi e dei salari e il contenimento della

domanda interna ha sicuramente meno bisogno della svalutazione per accumulare surplus

commerciali positivi e mantenere un’adeguata stabilità sociale entro i confini.

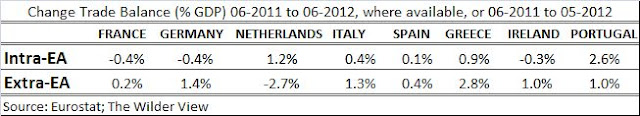

Nella tabella riassuntiva riportata sotto si vede chiaramente che in tutti i paesi PIIGS

della periferia, ad eccezione del Portogallo, ma in misura minore anche in Germania e Francia,

le variazioni marginali nella bilancia commerciale registrate durante l’anno sono maggiori negli

scambi extra-eurozona che intra-eurozona, a riprova ancora del fatto che i benefici della

svalutazione sia in uscita che in entrata (maggiori esportazioni e minori importazioni) con il

resto del mondo hanno favorito un più rapido recupero di competitività. Nel caso dell’Italia, il

nostro paese è riuscito a recuperare in un anno ben 1,4 punti percentuali di PIL negli

scambi commerciali extra-eurozona, contro lo 0,4% recuperato all’interno dell’eurozona.

della periferia, ad eccezione del Portogallo, ma in misura minore anche in Germania e Francia,

le variazioni marginali nella bilancia commerciale registrate durante l’anno sono maggiori negli

scambi extra-eurozona che intra-eurozona, a riprova ancora del fatto che i benefici della

svalutazione sia in uscita che in entrata (maggiori esportazioni e minori importazioni) con il

resto del mondo hanno favorito un più rapido recupero di competitività. Nel caso dell’Italia, il

nostro paese è riuscito a recuperare in un anno ben 1,4 punti percentuali di PIL negli

scambi commerciali extra-eurozona, contro lo 0,4% recuperato all’interno dell’eurozona.

Questi dati confermano ancora una volta, qualora fosse necessario, che mentre i paesi PIIGS

hanno urgente bisogno di una moneta debole e più svalutata per far ripartire la ripresa degli

scambi commerciali con l’estero, la Germania, sebbene sia stata favorita anche lei dalla

svalutazione dell'euro, in ottica puramente mercantilista continua invece a preferire una

moneta forte e ancora più rivalutata per mantenere alto il valore dei capitali accumulati in

passato e assicurare un tenore di vita dignitoso ai lavoratori che hanno già dovuto affrontare

parecchi sacrifici e rinunce in termini salariali. Ecco spiegato il principale motivo per cui

Berlino, e in particolare la banca centrale tedesca Bundesbank, mettono continuamente

pressione alla BCE affinché si astenga dalla tentazione di attuare nuove politiche

monetarie espansive, del tipo LTRO (Long Term Refinancing Operation) di

rifinanziamento a lungo termine delle banche o SMP (Securities Markets Programme) di

acquisto di titoli di stato sul mercato secondario. E insieme a molte altre, questa è una delle

ragioni per cui una moneta unica introdotta in contesti economici, politici, sociali del

tutto differenti non può funzionare, dovendo conciliare esigenze spesso completamente

opposte da parte dei paesi aderenti all’unione monetaria.

Continuando però sulla linea dell’intransigenza, i tedeschi non solo dimostrano di avere

imparato poco dal passato e di ignorare i sensazionali vantaggi prodotti dalla cooperazione

(“teoria dei giochi”), ma anche di non avere ancora capito praticamente nulla sul funzionamento

del sistema monetario moderno: il valore di cambio o il potere di acquisto di una valuta

non dipende soltanto dalla “quantità di moneta” emessa dalla banca centrale (la teoria

quantitativa della moneta di Fisher e Friedman, elevata a legge di natura soltanto in Europa,

è ormai considerata una baggianata da tutti i maggiori esperti mondiali di politica monetaria),

ma da “come” le banche private depositarie o gli stati nazionali mettono in circolo questi

nuovi soldi, dagli scambi commerciali e finanziari con l’estero e dal grado di fiducia che gli

investitori internazionali hanno sulle possibilità di ripresa e crescita economica di una certa

area valutaria. Credere fra l'altro che esista un'elevata correlazione diretta fra svalutazione

della moneta e perdita del potere di acquisto (o aumento dell'inflazione) porta

immancabilmente ad una serie di errori e incomprensioni della realtà economica, da cui è

difficile districarsi.

imparato poco dal passato e di ignorare i sensazionali vantaggi prodotti dalla cooperazione

(“teoria dei giochi”), ma anche di non avere ancora capito praticamente nulla sul funzionamento

del sistema monetario moderno: il valore di cambio o il potere di acquisto di una valuta

non dipende soltanto dalla “quantità di moneta” emessa dalla banca centrale (la teoria

quantitativa della moneta di Fisher e Friedman, elevata a legge di natura soltanto in Europa,

è ormai considerata una baggianata da tutti i maggiori esperti mondiali di politica monetaria),

ma da “come” le banche private depositarie o gli stati nazionali mettono in circolo questi

nuovi soldi, dagli scambi commerciali e finanziari con l’estero e dal grado di fiducia che gli

investitori internazionali hanno sulle possibilità di ripresa e crescita economica di una certa

area valutaria. Credere fra l'altro che esista un'elevata correlazione diretta fra svalutazione

della moneta e perdita del potere di acquisto (o aumento dell'inflazione) porta

immancabilmente ad una serie di errori e incomprensioni della realtà economica, da cui è

difficile districarsi.

Se osserviamo il grafico riportato sotto sull’andamento del valore di cambio euro/dollari

durante l’ultimo anno, notiamo che la caduta libera dell’euro dal valore di picco di 1,45 dollari

di agosto scorso a 1,24 dollari attuali (svalutazione del 14,5%), è iniziato ben prima delle

discesa in campo della BCE con le sue operazioni monetarie non convenzionali (datate

settembre, dicembre e febbraio e anzi, come si può vedere dal grafico, in prossimità delle

nuove massicce immissioni monetarie, l'euro rivalutava perchè aumentava la fiducia degli

investitori internazionali) ed è dovuta principalmente all’incapacità e incompetenza dei

tecnocrati europei di affrontare tempestivamente la crisi e trovare una soluzione condivisa,

che a sua volta ha spinto i maggiori operatori finanziari internazionali a smobilitare in fretta tutte

le attività denominate in euro, comprese le riserve in valuta, in vista della recessione

puntualmente arrivata e del tracollo definitivo dell’unione monetaria. E in mezzo a queste

tremende oscillazioni del tasso di cambio ed enormi iniezioni di massa monetaria nel

sistema, l'inflazione media in Europa è rimasta ancorata al suo granitico valore del 2%, con

basse variazioni sia verso l'alto che verso il basso, a dimostrazione del fatto che la

visione neoliberista tedesca dell'economia, da cui dipendono le scelte della BCE e le sorti

degli altri paesi europei, è completamente fuorviante.

durante l’ultimo anno, notiamo che la caduta libera dell’euro dal valore di picco di 1,45 dollari

di agosto scorso a 1,24 dollari attuali (svalutazione del 14,5%), è iniziato ben prima delle

discesa in campo della BCE con le sue operazioni monetarie non convenzionali (datate

settembre, dicembre e febbraio e anzi, come si può vedere dal grafico, in prossimità delle

nuove massicce immissioni monetarie, l'euro rivalutava perchè aumentava la fiducia degli

investitori internazionali) ed è dovuta principalmente all’incapacità e incompetenza dei

tecnocrati europei di affrontare tempestivamente la crisi e trovare una soluzione condivisa,

che a sua volta ha spinto i maggiori operatori finanziari internazionali a smobilitare in fretta tutte

le attività denominate in euro, comprese le riserve in valuta, in vista della recessione

puntualmente arrivata e del tracollo definitivo dell’unione monetaria. E in mezzo a queste

tremende oscillazioni del tasso di cambio ed enormi iniezioni di massa monetaria nel

sistema, l'inflazione media in Europa è rimasta ancorata al suo granitico valore del 2%, con

basse variazioni sia verso l'alto che verso il basso, a dimostrazione del fatto che la

visione neoliberista tedesca dell'economia, da cui dipendono le scelte della BCE e le sorti

degli altri paesi europei, è completamente fuorviante.

Non tutto il male (se la temuta svalutazione può essere considerata un male, visto che è un

semplice dato tecnico che misura gli squilibri commerciali e finanziari in corso) viene

però per nuocere perché sconfessando tutti i detrattori dei cambi flessibili e gli esegeti della

moneta forte, questa volta la svalutazione dell’euro ha chiaramente dimostrato che in certe

particolari condizioni di stallo dell’economia può agire da volano di sviluppo e da motore di

avviamento di tutte le attività produttive. Se consideriamo infatti la bilancia commerciale

complessiva dell’area euro nei confronti del resto del mondo abbiamo nel solo mese di

giugno un surplus di +3,7 miliardi di euro che annualizzato a tutto il 2012 diventa un avanzo

di ben +66,9 miliardi: un notevole balzo in avanti se confrontato con il deficit commerciale

di -7,4 miliardi registrato nel 2011, che può essere soltanto ricondotto agli effetti positivi

della svalutazione. Un successo che spiazza soprattutto gli Stati Uniti, che spingono

per una fine rapida della recessione europea e un ritorno della fiducia nel vecchio continente non

tanto per un improvviso afflato di solidarietà (gli americani, ma ci credete voi?), ma perché il

ritorno ad un euro più forte potrebbe arrecare considerevoli vantaggi alla fragile ripresa

americana, che verrebbe trainata dalle esportazioni in Europa e da un dollaro nuovamente più

svalutato.

semplice dato tecnico che misura gli squilibri commerciali e finanziari in corso) viene

però per nuocere perché sconfessando tutti i detrattori dei cambi flessibili e gli esegeti della

moneta forte, questa volta la svalutazione dell’euro ha chiaramente dimostrato che in certe

particolari condizioni di stallo dell’economia può agire da volano di sviluppo e da motore di

avviamento di tutte le attività produttive. Se consideriamo infatti la bilancia commerciale

complessiva dell’area euro nei confronti del resto del mondo abbiamo nel solo mese di

giugno un surplus di +3,7 miliardi di euro che annualizzato a tutto il 2012 diventa un avanzo

di ben +66,9 miliardi: un notevole balzo in avanti se confrontato con il deficit commerciale

di -7,4 miliardi registrato nel 2011, che può essere soltanto ricondotto agli effetti positivi

della svalutazione. Un successo che spiazza soprattutto gli Stati Uniti, che spingono

per una fine rapida della recessione europea e un ritorno della fiducia nel vecchio continente non

tanto per un improvviso afflato di solidarietà (gli americani, ma ci credete voi?), ma perché il

ritorno ad un euro più forte potrebbe arrecare considerevoli vantaggi alla fragile ripresa

americana, che verrebbe trainata dalle esportazioni in Europa e da un dollaro nuovamente più

svalutato.

E’ sempre utile ricordare che la svalutazione di una moneta nei confronti di una o più monete

concorrenti corrisponde anche ad una rivalutazione di queste ultime rispetto alla prima: quindi

il paese che aumenta le sue esportazioni appoggiandole su una moneta più svalutata,

assisterà anche per diretta conseguenza ad una riduzione delle importazioni dai paesi che

stanno intanto rivalutando e ad un maggior ricorso alle produzioni locali. Ovviamente il

paese in questione dovrebbe essere in grado di sostituire rapidamente i beni di

importazione con beni locali equivalenti, altrimenti la sua dipendenza dall’estero avverrà a

costi sempre maggiori e insostenibili. Un caso quest’ultimo che può essere applicato ad un

paese come la Grecia, ma non all’Italia, che a parte gli elevati costi per l’energia (petrolio

e gas soprattutto) che pesano per circa il 17% sul valore complessivo delle merci importate,

può contare su un’industria manifatturiera capace ancora (e nonostante tutti i legacci monetari

e amministrativi con cui vengono quotidianamente strangolate) di competere alla pari in

termini qualitativi e produttivi con le maggiori potenze industriali mondiali.

Facciamo subito un esempio per capirci.

concorrenti corrisponde anche ad una rivalutazione di queste ultime rispetto alla prima: quindi

il paese che aumenta le sue esportazioni appoggiandole su una moneta più svalutata,

assisterà anche per diretta conseguenza ad una riduzione delle importazioni dai paesi che

stanno intanto rivalutando e ad un maggior ricorso alle produzioni locali. Ovviamente il

paese in questione dovrebbe essere in grado di sostituire rapidamente i beni di

importazione con beni locali equivalenti, altrimenti la sua dipendenza dall’estero avverrà a

costi sempre maggiori e insostenibili. Un caso quest’ultimo che può essere applicato ad un

paese come la Grecia, ma non all’Italia, che a parte gli elevati costi per l’energia (petrolio

e gas soprattutto) che pesano per circa il 17% sul valore complessivo delle merci importate,

può contare su un’industria manifatturiera capace ancora (e nonostante tutti i legacci monetari

e amministrativi con cui vengono quotidianamente strangolate) di competere alla pari in

termini qualitativi e produttivi con le maggiori potenze industriali mondiali.

Facciamo subito un esempio per capirci.

Se l’Italia dovesse uscire domani stesso dall’euro e ritornare alla lira, sappiamo ormai

con un certo grado di approssimazione che la nuova moneta nazionale dovrebbe subire una

svalutazione di circa il 20% rispetto alla moneta principale di riferimento (il marco tedesco)

della precedente area valutaria di appartenenza. Ovviamente ciò significa che la lira si

svaluterebbe nei confronti del marco ma potrebbe ragionevolmente rivalutarsi rispetto alle

monete di altri paesi con cui manteniamo un saldo positivo negli scambi commerciali e

finanziari. Tuttavia assumendo per eccesso una svalutazione media complessiva del 20%,

avremo che i prezzi dei prodotti di importazione verrebbero automaticamente maggiorati

della stessa quantità, perdendo convenienza rispetto a quelli locali. Ora di tutte le necessità

impellenti di una comunità nei periodi immediatamente successivi ad un cambiamento

così radicale di struttura economica, l’acqua corrente penso che sia uno di quei bisogni

dai quali nessuno possa prescindere: se andiamo a scorrere l’elenco dei maggiori

produttori di pompe idrauliche operanti nel mercato europeo scopriremo con nostra

sorpresa che si tratta principalmente di aziende tedesche, francesi e “italiane”. Quindi per

quanto riguarda l’acqua corrente siamo coperti e con la nostra bella liretta svalutata tanto invisa

ai tromboni del regime potremmo comprarci le nostre belle pompe idrauliche “italiane”,

in caso di guasto o svecchiamento per usura.

con un certo grado di approssimazione che la nuova moneta nazionale dovrebbe subire una

svalutazione di circa il 20% rispetto alla moneta principale di riferimento (il marco tedesco)

della precedente area valutaria di appartenenza. Ovviamente ciò significa che la lira si

svaluterebbe nei confronti del marco ma potrebbe ragionevolmente rivalutarsi rispetto alle

monete di altri paesi con cui manteniamo un saldo positivo negli scambi commerciali e

finanziari. Tuttavia assumendo per eccesso una svalutazione media complessiva del 20%,

avremo che i prezzi dei prodotti di importazione verrebbero automaticamente maggiorati

della stessa quantità, perdendo convenienza rispetto a quelli locali. Ora di tutte le necessità

impellenti di una comunità nei periodi immediatamente successivi ad un cambiamento

così radicale di struttura economica, l’acqua corrente penso che sia uno di quei bisogni

dai quali nessuno possa prescindere: se andiamo a scorrere l’elenco dei maggiori

produttori di pompe idrauliche operanti nel mercato europeo scopriremo con nostra

sorpresa che si tratta principalmente di aziende tedesche, francesi e “italiane”. Quindi per

quanto riguarda l’acqua corrente siamo coperti e con la nostra bella liretta svalutata tanto invisa

ai tromboni del regime potremmo comprarci le nostre belle pompe idrauliche “italiane”,

in caso di guasto o svecchiamento per usura.

Se ripetiamo l'esperimento con altri beni di consumo, strumentali o intermedi essenziali

ritroveremo insospettabilmente che le aziende italiane sono ancora tutte lì, presenti, eroiche

a battagliare con cinesi, tedeschi, americani, francesi, giapponesi, coreani, nonostante questi

lunghi trenta anni di cattiva politica e indegna guerra al massacro dell’economia nazionale.

Se infine riprendiamo la solita solfa sull’arretratezza tecnologica italiana, la mancanza di

industrie produttrici di computer, i-phone, i-pad, pensate davvero che con una corretta

politica di incentivi e protezioni (come fanno tutti nel mondo) non potrebbe nascere in

Italia una nuova filiera della tecnologia? Ma se le migliori schede elettroniche del mondo le

costruiscono gli ingegneri italiani alla STMicroelectronics di Catania? Credete davvero che non

sia possibile convincere un centinaio di questi ingegneri insieme ad altri cervelli in fuga in giro

per il mondo a ritornare in patria per partecipare ad una nuova avventura tutta “italiana”?

ritroveremo insospettabilmente che le aziende italiane sono ancora tutte lì, presenti, eroiche

a battagliare con cinesi, tedeschi, americani, francesi, giapponesi, coreani, nonostante questi

lunghi trenta anni di cattiva politica e indegna guerra al massacro dell’economia nazionale.

Se infine riprendiamo la solita solfa sull’arretratezza tecnologica italiana, la mancanza di

industrie produttrici di computer, i-phone, i-pad, pensate davvero che con una corretta

politica di incentivi e protezioni (come fanno tutti nel mondo) non potrebbe nascere in

Italia una nuova filiera della tecnologia? Ma se le migliori schede elettroniche del mondo le

costruiscono gli ingegneri italiani alla STMicroelectronics di Catania? Credete davvero che non

sia possibile convincere un centinaio di questi ingegneri insieme ad altri cervelli in fuga in giro

per il mondo a ritornare in patria per partecipare ad una nuova avventura tutta “italiana”?

Quello che in verità manca all’Italia non è la forza lavoro, le competenze, le professionalità

(ripetiamo, sempre per adesso, ma più avanti si va in questa lenta agonia e maggiori

sono le possibilità che la meschina classe dirigente attuale riesca a piegare le ultime

resistenze ancora vive del paese), ma una vera classe dirigente, fatta di politici e imprenditori

capaci di valorizzare queste risorse e di seguire un progetto dall’inizio alla fine, senza

ripiegare su facili scorciatoie, intrallazzi, salvacondotti personali. E’ chiaro che con la

svalutazione della nuova lira, gli investitori esteri avrebbero maggiori vantaggi a comprare a

buon mercato le aziende italiane più attraenti, ma in questo caso dovrebbe essere la

politica con giuste norme e sanzioni amministrative ad impedire le acquisizioni sregolate.

Dovrebbe essere ancora la politica a favorire con sussidi e barriere all’ingresso delle merci

concorrenti la nascita di aziende nei settori dove siamo carenti, perché il protezionismo non è

affatto in contraddizione con il liberismo, dato che i due approcci possono benissimo

convivere all’interno della stessa nazione: si può essere protezionisti con le aziende o i

settori in fase di start-up e liberisti con le imprese già avviate e capaci di confrontarsi

alla pari con i mercati internazionali. E’ sempre l’eccesso di protezionismo o di liberismo a

creare squilibri irreparabili, non la giusta misura fra due strategie solo apparentemente opposte.

(ripetiamo, sempre per adesso, ma più avanti si va in questa lenta agonia e maggiori

sono le possibilità che la meschina classe dirigente attuale riesca a piegare le ultime

resistenze ancora vive del paese), ma una vera classe dirigente, fatta di politici e imprenditori

capaci di valorizzare queste risorse e di seguire un progetto dall’inizio alla fine, senza

ripiegare su facili scorciatoie, intrallazzi, salvacondotti personali. E’ chiaro che con la

svalutazione della nuova lira, gli investitori esteri avrebbero maggiori vantaggi a comprare a

buon mercato le aziende italiane più attraenti, ma in questo caso dovrebbe essere la

politica con giuste norme e sanzioni amministrative ad impedire le acquisizioni sregolate.

Dovrebbe essere ancora la politica a favorire con sussidi e barriere all’ingresso delle merci

concorrenti la nascita di aziende nei settori dove siamo carenti, perché il protezionismo non è

affatto in contraddizione con il liberismo, dato che i due approcci possono benissimo

convivere all’interno della stessa nazione: si può essere protezionisti con le aziende o i

settori in fase di start-up e liberisti con le imprese già avviate e capaci di confrontarsi

alla pari con i mercati internazionali. E’ sempre l’eccesso di protezionismo o di liberismo a

creare squilibri irreparabili, non la giusta misura fra due strategie solo apparentemente opposte.

I liberisti o sedicenti tali che inquinano il dibattito pubblico italiano (vedi gli smidollati

neoliberisti alla Oscar Giannino che vedono nello Stato il nemico degli affari, trascurando il fatto

che esistono vari tipi di Stato e in quello ideale che andiamo tratteggiando qui, le istituzioni

pubbliche sono il sostegno, il supporto, la soluzione alle richieste dell’economia e non il

problema) dovrebbero rifarsi alle origini e alle tradizioni del liberismo europeo, andandosi a

rileggere attentamente Adam Smith, per scoprire che la “Ricchezza delle Nazioni” di cui

parlava l’autore non erano i soldi o l’oro, ma il lavoro, l’organizzazione, le competenze. Ci

vogliono anni per formare un operaio qualificato, un ingegnere o mettere su un’azienda,

mentre come tutti sanno ma fanno finta di non sapere bastano pochi secondi per creare o

distruggere dal nulla enormi quantità di denaro digitale, che senza un corrispondente

sottostante nell’economia reale sono solo impulsi elettronici privi di valore, ma capaci in un

attimo di fare la fortuna di speculatori, banchieri, imprenditori neoliberisti smidollati che

hanno preferito vivere di rendita con la finanza piuttosto che rischiare di gettarsi in un

progetto che li obbligherebbe a lavorare per davvero. La vera risorsa scarsa non sono

quindi i soldi, come vanno blaterando questi neoliberisti smidollati sulla scia della follia

teutonica, ma gli uomini, le conoscenze, le idee, le innovazioni, la ricerca, la capacità di

investire in un progetto e di utilizzare in modo sano e sostenibile le risorse naturali.

Ed è di questa specifica “ricchezza” che continuando a percorre il vicolo cieco della

perenne anemia finanziaria fomentata dal falso mito della moneta forte rischia di essere

presto o tardi priva l’Italia.

neoliberisti alla Oscar Giannino che vedono nello Stato il nemico degli affari, trascurando il fatto

che esistono vari tipi di Stato e in quello ideale che andiamo tratteggiando qui, le istituzioni

pubbliche sono il sostegno, il supporto, la soluzione alle richieste dell’economia e non il

problema) dovrebbero rifarsi alle origini e alle tradizioni del liberismo europeo, andandosi a

rileggere attentamente Adam Smith, per scoprire che la “Ricchezza delle Nazioni” di cui

parlava l’autore non erano i soldi o l’oro, ma il lavoro, l’organizzazione, le competenze. Ci

vogliono anni per formare un operaio qualificato, un ingegnere o mettere su un’azienda,

mentre come tutti sanno ma fanno finta di non sapere bastano pochi secondi per creare o

distruggere dal nulla enormi quantità di denaro digitale, che senza un corrispondente

sottostante nell’economia reale sono solo impulsi elettronici privi di valore, ma capaci in un

attimo di fare la fortuna di speculatori, banchieri, imprenditori neoliberisti smidollati che

hanno preferito vivere di rendita con la finanza piuttosto che rischiare di gettarsi in un

progetto che li obbligherebbe a lavorare per davvero. La vera risorsa scarsa non sono

quindi i soldi, come vanno blaterando questi neoliberisti smidollati sulla scia della follia

teutonica, ma gli uomini, le conoscenze, le idee, le innovazioni, la ricerca, la capacità di

investire in un progetto e di utilizzare in modo sano e sostenibile le risorse naturali.

Ed è di questa specifica “ricchezza” che continuando a percorre il vicolo cieco della

perenne anemia finanziaria fomentata dal falso mito della moneta forte rischia di essere

presto o tardi priva l’Italia.

L’euro è stato l’alibi con cui è diventato più conveniente per questa sottospecie di

decerebrati, gli imprenditori mercenari collusi con la politica corrotta che ha

trascinato l’Italia nella gabbia depressiva e deflattiva dell’eurozona (i vari De Benedetti,

Colaninno, Chicco Testa, Marchionne, Tronchetti Provera), ad abbandonare quasi del tutto la

strada dell’innovazione e dello sviluppo e a mettersi al traino dell’allucinogeno miraggio

europeista, basato sulle grandi corporazioni, la finanziarizzazione spinta delle attività,

l’apertura convinta senza protezioni ai mercati internazionali, la riduzione dei salari e

delle tutele sindacali, la bassa inflazione come unica arma di difesa nel tempo del

valore dei grandi capitali accumulati dai cartelli monopolisti europei. Ma cosa si voleva

sperare mettendosi in libera concorrenza con un lavoratore schiavizzato cinese? Che il

salario dell’operaio italiano o tedesco sarebbe cresciuto? Che saremmo riusciti a piegare i

mercati cinesi? Servono ancora grafici per spiegare che gli straordinari surplus commerciali

tedeschi si sono creati grazie ad una guerra fratricida interna all’eurozona e non un

centesimo è stato fatto a spese della Cina? Ma soprattutto, quale legge divina impone alle

democrazie evolute europee di accettare la globalizzazione sfrenata e selvaggia come

unica e definitiva forma di organizzazione degli scambi commerciali internazionali?

decerebrati, gli imprenditori mercenari collusi con la politica corrotta che ha

trascinato l’Italia nella gabbia depressiva e deflattiva dell’eurozona (i vari De Benedetti,

Colaninno, Chicco Testa, Marchionne, Tronchetti Provera), ad abbandonare quasi del tutto la

strada dell’innovazione e dello sviluppo e a mettersi al traino dell’allucinogeno miraggio

europeista, basato sulle grandi corporazioni, la finanziarizzazione spinta delle attività,

l’apertura convinta senza protezioni ai mercati internazionali, la riduzione dei salari e

delle tutele sindacali, la bassa inflazione come unica arma di difesa nel tempo del

valore dei grandi capitali accumulati dai cartelli monopolisti europei. Ma cosa si voleva

sperare mettendosi in libera concorrenza con un lavoratore schiavizzato cinese? Che il

salario dell’operaio italiano o tedesco sarebbe cresciuto? Che saremmo riusciti a piegare i

mercati cinesi? Servono ancora grafici per spiegare che gli straordinari surplus commerciali

tedeschi si sono creati grazie ad una guerra fratricida interna all’eurozona e non un

centesimo è stato fatto a spese della Cina? Ma soprattutto, quale legge divina impone alle

democrazie evolute europee di accettare la globalizzazione sfrenata e selvaggia come

unica e definitiva forma di organizzazione degli scambi commerciali internazionali?

Questo tipo di globalizzazione, che avvantaggia in maniera spropositata chi non rispetta le

regole, chi inquina, chi sfrutta i lavoratori, si può e si deve rimandare con forza al mittente

(FMI, WTO, Banca Mondiale, BIS), come già hanno fatto parecchi stati del Sudamerica

(Argentina, Ecuador, Venezuela, Bolivia). La conseguenza più ovvia della passiva

assuefazione è stato invece il prevedibile, lento ma inarrestabile massacro della piccola e

media impresa italiana, che a seconda dei casi è stata inglobata nei grandi gruppi industriali

oppure, quando i costi di incorporazione o di gestione risultavano troppi elevati, lasciata da sola

in balia dei “mercati” in attesa che venisse travolta e costretta al fallimento. Oggi come ieri, la

piccola e media impresa italiana risulta un ostacolo per il progetto europeista di

globalizzazione sponsorizzato dai banchieri e dalle multinazionali (che spesso sono un unico

soggetto, suddiviso in un ginepraio di diramazioni, holdings, controllate, joint venture, società

off-shore, scatole cinesi), iniziato da Kohl, Mitterand, Prodi e che Merkel, Monti, Hollande

sperano di portare a termine: unastruttura totalitaria compatta, che abbia il suo cuore

finanziario nella BCE, nella Bundesbank, nelle banche tedesche e francesi, la muscolatura

produttiva nelle grandi corporazioni transfrontaliere che non hanno più identità o

appartenenza, fino ad arrivare alle sacche intestinali di manovalanza a buon mercato della

periferia, passando per il centro nevralgico degli affari con sede a Bruxelles. Niente più

propaggini, apparati pubblici ridondanti, enti locali battaglieri, imprese a gestione familiare,

cani sciolti. Nessuno spazio per la democrazia. La contrattazione. I diritti umani.

regole, chi inquina, chi sfrutta i lavoratori, si può e si deve rimandare con forza al mittente

(FMI, WTO, Banca Mondiale, BIS), come già hanno fatto parecchi stati del Sudamerica

(Argentina, Ecuador, Venezuela, Bolivia). La conseguenza più ovvia della passiva

assuefazione è stato invece il prevedibile, lento ma inarrestabile massacro della piccola e

media impresa italiana, che a seconda dei casi è stata inglobata nei grandi gruppi industriali

oppure, quando i costi di incorporazione o di gestione risultavano troppi elevati, lasciata da sola

in balia dei “mercati” in attesa che venisse travolta e costretta al fallimento. Oggi come ieri, la

piccola e media impresa italiana risulta un ostacolo per il progetto europeista di

globalizzazione sponsorizzato dai banchieri e dalle multinazionali (che spesso sono un unico

soggetto, suddiviso in un ginepraio di diramazioni, holdings, controllate, joint venture, società

off-shore, scatole cinesi), iniziato da Kohl, Mitterand, Prodi e che Merkel, Monti, Hollande

sperano di portare a termine: unastruttura totalitaria compatta, che abbia il suo cuore

finanziario nella BCE, nella Bundesbank, nelle banche tedesche e francesi, la muscolatura

produttiva nelle grandi corporazioni transfrontaliere che non hanno più identità o

appartenenza, fino ad arrivare alle sacche intestinali di manovalanza a buon mercato della

periferia, passando per il centro nevralgico degli affari con sede a Bruxelles. Niente più

propaggini, apparati pubblici ridondanti, enti locali battaglieri, imprese a gestione familiare,

cani sciolti. Nessuno spazio per la democrazia. La contrattazione. I diritti umani.

Se è bastato un solo anno di crisi accompagnata da svalutazione dall’euro per far

rialzare la testa a quel che è rimasto della piccola e media impresa italiana capace di

esportare all’estero, significa che Mario Monti deve ancora lavorare parecchio prima di

distruggerla definitivamente. E significa soprattutto che la strada intrapresa trenta anni fa

dall’Italia di aggancio alla moneta forte e subalternità al vincolo esterno non era quella

più adatta ad esaltare le caratteristiche produttive del nostro territorio. Gli italiani hanno bisogno di una moneta debole, più agile, flessibile, abbondante per riuscire a penetrare nei mercati internazionali,

valorizzare le enormi risorse, investire nella creatività e nell’innovazione, tenere in piedi il

suo costoso ma ineludibile stato sociale, contrastare le calamità naturali e il degrado

ambientale, diventare un’avanguardia nel campo delle energie rinnovabili, che per

ovvie ragioni geografiche e climatiche dovrebbero rappresentare un settore di traino dell’intera

economia nazionale, non un settore di nicchia o un terreno di conquista per spregiudicati

arrivisti, speculatori o dilettanti allo sbaraglio (si veda a proposito il piano energetico

nazionale proposto dell’idiota banchiere prestato alla politica Corrado Passera che

va in tutt’altra direzione, privilegiando le trivellazioni in cerca di petrolio e penalizzando

per l’ennesima volta gli incentivi alle energie rinnovabili: cosa dire? Servono altre parole

per avere una definizione più chiara di idiozia?).

rialzare la testa a quel che è rimasto della piccola e media impresa italiana capace di

esportare all’estero, significa che Mario Monti deve ancora lavorare parecchio prima di

distruggerla definitivamente. E significa soprattutto che la strada intrapresa trenta anni fa

dall’Italia di aggancio alla moneta forte e subalternità al vincolo esterno non era quella

più adatta ad esaltare le caratteristiche produttive del nostro territorio. Gli italiani hanno bisogno di una moneta debole, più agile, flessibile, abbondante per riuscire a penetrare nei mercati internazionali,

valorizzare le enormi risorse, investire nella creatività e nell’innovazione, tenere in piedi il

suo costoso ma ineludibile stato sociale, contrastare le calamità naturali e il degrado

ambientale, diventare un’avanguardia nel campo delle energie rinnovabili, che per

ovvie ragioni geografiche e climatiche dovrebbero rappresentare un settore di traino dell’intera

economia nazionale, non un settore di nicchia o un terreno di conquista per spregiudicati

arrivisti, speculatori o dilettanti allo sbaraglio (si veda a proposito il piano energetico

nazionale proposto dell’idiota banchiere prestato alla politica Corrado Passera che

va in tutt’altra direzione, privilegiando le trivellazioni in cerca di petrolio e penalizzando

per l’ennesima volta gli incentivi alle energie rinnovabili: cosa dire? Servono altre parole

per avere una definizione più chiara di idiozia?).

Tutti questi progetti ed iniziative per diventare operativi hanno bisogno di una stretta

interazione fra finanza pubblica e privata, senza troppi vincoli di politica monetaria di

stampo teutonico, perché non si può pretendere di rimettere in moto un paese sperando solo

nella fiducia dei “mercati” privati o nell’arrivo dei capitali esteri, per il semplice fatto che non

è interesse dei “mercati” finanziare attività che vadano al di là del breve o brevissimo termine

e non è interesse nostro chiedere gli investimenti esteri (quindi indebitarci) per progetti che

possiamo tranquillamente condurre in porto da soli. Per ripartire e recuperare la competitività

perduta in questi ultimi dieci anni di strazio, l’Italia ha bisogno di una sua moneta e di ampia

libertà di manovra nelle scelte di politica economica. Ha bisogno della lira. Punto. L’Europa

tutta ha urgente necessità di ritornare ad una più corretta ed equilibrata gestione

degli scambi commerciali riprendendo ad una ad una tutte le monete nazionali

accantonate con troppa fretta e rivitalizzando quei normali rapporti di vicinanza che per

lungo tempo sono rimasti ingessati e a senso unico (dalla Germania alla periferia, solo

andata senza ritorno) a causa del vincolo innaturale del cambio fisso prima e della moneta unica

poi.

interazione fra finanza pubblica e privata, senza troppi vincoli di politica monetaria di

stampo teutonico, perché non si può pretendere di rimettere in moto un paese sperando solo

nella fiducia dei “mercati” privati o nell’arrivo dei capitali esteri, per il semplice fatto che non

è interesse dei “mercati” finanziare attività che vadano al di là del breve o brevissimo termine

e non è interesse nostro chiedere gli investimenti esteri (quindi indebitarci) per progetti che

possiamo tranquillamente condurre in porto da soli. Per ripartire e recuperare la competitività

perduta in questi ultimi dieci anni di strazio, l’Italia ha bisogno di una sua moneta e di ampia

libertà di manovra nelle scelte di politica economica. Ha bisogno della lira. Punto. L’Europa

tutta ha urgente necessità di ritornare ad una più corretta ed equilibrata gestione

degli scambi commerciali riprendendo ad una ad una tutte le monete nazionali

accantonate con troppa fretta e rivitalizzando quei normali rapporti di vicinanza che per

lungo tempo sono rimasti ingessati e a senso unico (dalla Germania alla periferia, solo

andata senza ritorno) a causa del vincolo innaturale del cambio fisso prima e della moneta unica

poi.

Questa opera di pulizia e redenzione non sarebbe come prospettano molti un anacronistico

ritorno al passato, una chiusura nel becero nazionalismo, ma una semplice constatazione

di un fatto puramente razionale, tecnico o se volete sociale che porta a bocciare un

progetto sbagliato, dozzinale, perché poggiato su ipotesi sbagliate, grossolane, umanamente

agghiaccianti. Una scelta politica avventata, che trascurando gli allarmi dell’economia, ha

finito poi per vivere soltanto sulla manipolazione dei dati economici, fino alla definitiva

ribellione di questi ultimi. Sono infatti i dati economici a gridare vendetta, più che la

disperazione della gente o le tensioni, queste sì nazionalistiche, che puntualmente si stanno

accendendo fra i popoli europei che per 50 anni, dopo la fine della seconda guerra mondiale,

erano riusciti bene o male a vivere in pace e in armonia. Non sarà solo un caso che dopo

l’ingresso nell’euro nel 2002, l’Italia non ha più registrato un surplus delle partite correnti

con l’estero(vedi grafico sotto). Questo è un dato, su cui un giorno qualcuno dei responsabili

politici dello scempio (lapseudo-sinistra italiana, il PD in particolare, e in misura minore il

PDL e l’UDC) dovrebbe rendere conto e ragione ai cittadini italiani, in pubblica piazza (o

meglio ancora in un’aula di tribunale).

ritorno al passato, una chiusura nel becero nazionalismo, ma una semplice constatazione

di un fatto puramente razionale, tecnico o se volete sociale che porta a bocciare un

progetto sbagliato, dozzinale, perché poggiato su ipotesi sbagliate, grossolane, umanamente

agghiaccianti. Una scelta politica avventata, che trascurando gli allarmi dell’economia, ha

finito poi per vivere soltanto sulla manipolazione dei dati economici, fino alla definitiva

ribellione di questi ultimi. Sono infatti i dati economici a gridare vendetta, più che la

disperazione della gente o le tensioni, queste sì nazionalistiche, che puntualmente si stanno

accendendo fra i popoli europei che per 50 anni, dopo la fine della seconda guerra mondiale,

erano riusciti bene o male a vivere in pace e in armonia. Non sarà solo un caso che dopo

l’ingresso nell’euro nel 2002, l’Italia non ha più registrato un surplus delle partite correnti

con l’estero(vedi grafico sotto). Questo è un dato, su cui un giorno qualcuno dei responsabili

politici dello scempio (lapseudo-sinistra italiana, il PD in particolare, e in misura minore il

PDL e l’UDC) dovrebbe rendere conto e ragione ai cittadini italiani, in pubblica piazza (o

meglio ancora in un’aula di tribunale).

Un’ultima considerazione prima di concludere. Finora abbiamo parlato solo di bilancia

commerciale, esportazioni di beni e servizi, ma abbiamo trascurato il conto finanziario,

ovvero il bilancio delle attività e passività finanziarie da cui dipendono poi gli interessi

che paghiamo sul debito estero e i profitti che dobbiamo corrispondere agli investitori stranieri.

Una moneta nazionale e una politica monetaria autonoma consentirebbero non

solo di procedere ad un’indispensabile detassazione sia dei cittadini che delle imprese

(ormai sappiamo che in un quadro di piena sovranità monetaria le tasse non servono per

ripagare né le spese né i debiti pubblici) in vista di un ulteriore recupero di competitività, ma

ad orientare perfettamente il regime dei tassi di interesse. Mantenendo un livello di tassi di

interesse bassi per tutto il tempo necessario, potremmo rimborsare o rinnovare nel giro di

pochi anni l’intero debito estero cumulato (che a dispetto di tutto e a differenza degli altri

paesi della periferia europea è ancora gestibile, intorno al 30% del PIL, vedi grafico sotto),

anche in presenza di una forte svalutazione della nuova lira (bisognerebbe vedere poi caso

per caso, a secondo delle tipologie contrattuali adottate, quale parte di debito estero

potrebbe essere denominato in nuove lire e quale invece dovrebbe essere denominato in

una valuta internazionale). Questa conclusione deriva dallo stesso surplus della bilancia

commerciale, che sospinto dalla svalutazione della lira escluderebbe, almeno inizialmente, la

necessità di tenere alti i tassi di interesse per attirare capitali esteri necessari a riequilibrare

eccessivi disavanzi nelle partite correnti. Si innescherebbe in pratica un circolo virtuoso

capace di annullare con i surplus commerciali gli effetti nefasti di crescita degli interessi

dovuti all’adozione dell’euro, che sono la causa maggiore del nostro

attuale deficit nelle partite correnti.

commerciale, esportazioni di beni e servizi, ma abbiamo trascurato il conto finanziario,

ovvero il bilancio delle attività e passività finanziarie da cui dipendono poi gli interessi

che paghiamo sul debito estero e i profitti che dobbiamo corrispondere agli investitori stranieri.

Una moneta nazionale e una politica monetaria autonoma consentirebbero non

solo di procedere ad un’indispensabile detassazione sia dei cittadini che delle imprese

(ormai sappiamo che in un quadro di piena sovranità monetaria le tasse non servono per

ripagare né le spese né i debiti pubblici) in vista di un ulteriore recupero di competitività, ma

ad orientare perfettamente il regime dei tassi di interesse. Mantenendo un livello di tassi di

interesse bassi per tutto il tempo necessario, potremmo rimborsare o rinnovare nel giro di

pochi anni l’intero debito estero cumulato (che a dispetto di tutto e a differenza degli altri

paesi della periferia europea è ancora gestibile, intorno al 30% del PIL, vedi grafico sotto),

anche in presenza di una forte svalutazione della nuova lira (bisognerebbe vedere poi caso

per caso, a secondo delle tipologie contrattuali adottate, quale parte di debito estero

potrebbe essere denominato in nuove lire e quale invece dovrebbe essere denominato in

una valuta internazionale). Questa conclusione deriva dallo stesso surplus della bilancia

commerciale, che sospinto dalla svalutazione della lira escluderebbe, almeno inizialmente, la